Weiterbildung – Online lernen – BWL – BWL lernen – Liquidität berechnen einfach erklärt, Liquiditätsgrad 1, 2, 3 Formel & Beispiele

In dem Beitrag Liquidität berechnen für Unternehmen lernen Sie was der Begriff bedeutet und welche Liquiditätsgrade unterschieden werden. Weiterhin welche Formeln es gibt zur Berechnung vom Liquiditätsgrad I, II und III.

An Beispielen lernen Sie, wie Sie die Berechnung der Liquidität durchführen. Darüber hinaus erhalten Sie Infos zur Beziehung zwischen Liquidität, Kapitalanlage und Rendite.

Was bedeutet Liquidität in der BWL?

Die Liquidität ist die Beziehung zwischen Kapitaldeckung und Kapitalbedarf, dass bedeutet die Beziehung zwischen den bereitgestellten Mitteln zur Deckung der Schulden zu berechnen. Eine Unternehmung strebt an, die zu leistenden Zahlungen mit den vorhandenen Geldmitteln in Einklang zu bringen. Meistens wird für diese Aufgabe ein gesonderter unternehmerischer Finanzplan benötigt. Der Finanzplan liefert die in den zukünftigen Perioden z. B. Monate oder Jahre zu erwartenden Verbindlichkeiten für Zahlungen, so z. B. für Lohn oder Eingangsrechnungen, mit den geplanten Einnahmen der Unternehmung verrechnet.

Wie kann ich die Liquidität berechnen?

Die Liquiditätsgrade beziehen sich auf die bilanziellen Zahlungsverpflichtungen und informieren über den Umfang der Deckung kurzfristiger Verbindlichkeiten durch vorhandene Mittel. Meistens werden Liquidität berechnen drei Kennzahlen unterschieden.

So berechnen Sie die Liquidität I. Grades

Bei der Liquidität I. Grades umfassen die flüssigen Mittel die Posten der Bilanz, so berechnen Sie die Liquidität I. Grades:

- Kassenbestand sowie Guthaben bei Banken und Sparkassen,

- Schecks

- und ggf. sonstige, spekulative Wertpapiere vom Umlaufvermögen.

Die kurzfristigen Verbindlichkeiten sind folgendermaßen definiert: sie sind betriebsbezogene Verbindlichkeiten, die höchstens eine Laufzeit von einem Jahr besitzen.

Die Formel für den Liquiditätsgrad I

Die Formel für den Liquiditätsgrad I (cash ratio) zu berechnen lautet:

So berechnen Sie die Liquidität II. Grades

Die Liquidität II. Grades unterteilt sich so:

- Flüssige Mittel

- plus kurzfristige Forderungen, welche zu meist aus Forderungen aus Lieferungen und Leistungen sowie ggf. weitere unter den sonstigen Vermögensgegenständen ausgewiesene kurzfristige Forderungen bestehen.

- plus Wertpapiere des Umlaufvermögens, denn diese können den kurzfristigen Forderungen zugeordnet werden.

Bei finanziell gut aufgestellten Unternehmen beträgt der Liquiditätsgrad II mindestens 100%. Das Unternehmen ist dann in der Lage, die kurzfristig fälligen Verbindlichkeiten durch kurzfristige Mittel der Finanzierung zu tilgen.

Die Formel für den Liquiditätsgrad II

Die Formel für den Liquiditätsgrad II (quick ratio) lautet:

So berechnen Sie die Liquidität III. Grades

Die Liquidität III. Grades wird errechnet, in dem die Vorräte als zukünftige liquide Mittel hinzugezogen werden. Die Vorräte selbst sind zwar gebundenes Kapital, jedoch sollte die Liquidität daraus durch Verkauf oder Produktion in Fertigerzeugnisse so schnell als möglich wieder flüssig werden.

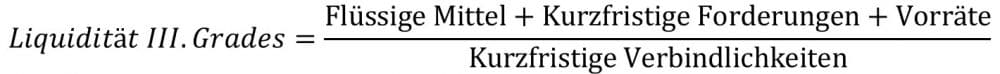

Die Formel für den Liquiditätsgrad III

Die Formel für den Liquiditätsgrad III (current ratio) lautet:

Die Vorräte können der Bilanz entnommen werden.

Sie finden hier ein Beispiel für das Berechnen der Liquidität

Zum 31. Dezember 2022 liegt für ein Unternehmen folgende vereinfachte Bilanz vor. Berechnen Sie die Liquidität:

- Aktiva

- Anlagevermögen 500

- Umlaufvermögen

- Vorräte 241

- Forderungen aus L+L 85

- Kasse, Bank 36

- Passiva

- Eigenkapital 302

- Fremdkapital

- Pensionsrückstellungen 220

- Verbindlichkeiten aus L+L 120

- Bankdarlehen (> 1 Jahr) 220

Die Verbindlichkeiten aus Lieferungen und Leistungen, also die offenen Rechnungen der Lieferanten, repräsentieren die kurzfristigen Verbindlichkeiten. Während die Rückstellungen für Pensionen und die Hypothekendarlehen langfristig sind.

Liquiditätsgrad I – Beispiel

Berechnung Liquiditätsgrad I = flüssige Mittel durch kurzfristige Verbindlichkeiten. In unserem Beispiel entspricht das einem Grad von:

- Liquidität I. Grades beträgt 36 : 120 = 30%

Liquiditätsgrad II – Beispiel

Berechnung Liquiditätsgrad II = flüssige Mittel + kurzfristige Forderungen durch kurzfristige Verbindlichkeiten. In unserem Beispiel entspricht das einem Grad von:

- Die Liquidität II. Grades beträgt (36 + 85) : 120 = 100%

Liquiditätsgrad III – Beispiel

Berechnung Liquiditätsgrad III = flüssige Mittel + kurzfristige Forderungen + Vorräte durch kurzfristige Verbindlichkeiten. In unserem Beispiel entspricht das einem Grad von:

- Die Liquidität III. Grades beträgt (36 + 85 + 241) : 120 = 301%

Kritik an den Liquiditätsgraden

Die Liquiditätsgrade bilden aus folgenden Gründen nicht das Risiko einer Zahlungsunfähigkeit ab und bedürfen deswegen der Kritik. Sofern die zum 31. Dezember erstellte Bilanz erst im März des Folgejahres vorliegt, ist die Berechnung nicht mehr aktuell. Die Liquiditätsgrade bilden die laufenden Zahlungsverpflichtungen, die bei Fälligkeit die Liquidität belasten, weil sie zeitpunktbezogen und bilanzbasiert sind, außerdem sind die genauen Fälligkeiten nicht ersichtlich. Im Extremfall sind die offenen Rechnungen der Lieferanten schon am 1. Januar fällig, die kurzfristigen Forderungen gehen aber erst später ein. Eingeräumte Kreditlinien zur Reduzierung der Liquiditätsprobleme bleiben unberücksichtigt.

Dynamische und zeitraumbezogene Liquiditätsplanung in der Finanzplanung

Für die Unternehmenssteuerung ist eine dynamische und zeitraumbezogene Betrachtung der Liquidität durch eine Finanzplanung bzw. Liquiditätsplanung notwendig. Dadurch lassen sich Kapitalbedarf bzw. etwaige Liquiditätsengpässe rechtzeitig erkennen. Zusätzlich kann die Liquidität durch eine Reduzierung der Gewinnausschüttungen, der Maßnahmen der Kapitalfreisetzung sowie der Kapitalerhöhungen vermehrt werden.

Liquidität berechnen unter dem Aspekt der Kapitalanlage und Rendite

Grundsätzlich gilt beim Liquidität berechnen: Je weniger liquide eine Anlage ist, desto höher ist ihre Rendite. Je länger der Zeitraum, über den ein Investor sein Geld binden will, desto höher ist die Rendite. Das Sprichwort Zeit ist Geld beschreibt exakt diesen Zusammenhang. Je mehr Zeit vergeht, bis ein Investor wieder über sein angelegtes Geld verfügen kann, desto höher wird er hierfür entlohnt.

Bargeld, Geldscheine und Münzen

Das Bargeld, also Geldscheine und Münzen, stellt z. B. eine Anlage mit höchster Liquidität beim Berechnen dar. Ein Investor, der Bargeld hält, ist zwar ausgesprochen liquide, nimmt jedoch in Kauf, dass das Geld keine Erträge erwirtschaftet.

Standardisierten Kapitalanlagen

Die Kapitalanlagen, die Geld relativ lange binden, sind liquide, sofern sie standardisiert sind. Z. B. eine an einer Wertpapierbörse zugelassene Industrieanleihe. Die Standardisierung und die damit verbundene Handel an Börsen bewirkt eine jederzeitige Möglichkeit diese zu veräußern. Die sogenannte Fungibilität der Anlage, die nicht standardisierte Anlagen so z. B. Sparbriefe, lassen sich hingegen nicht problemlos jederzeit wieder verkaufen.

Fungibilität zur Stärkung der Liquidität

Die standardisierten Kapitalanlagen mit langer Laufzeit versprechen in aller Regel zwar eine entsprechend hohe Rendite. Diese wird jedoch nur dann mit Sicherheit erzielt, wenn die Anlage bis zu ihrer Fälligkeit gehalten wird. Bei vorzeitiger Veräußerung trägt der Anleger das Risiko, einen Kursverlust hinnehmen zu müssen. Die hohe Rendite sowie die gleichzeitig hohe Fungibilität langlaufender standardisierter Anlagen können bei vorzeitigem Verkauf Verluste erleiden.

Zeitraum der Geldanlage

Im Zusammenhang mit dem Thema Liquidität berechnen bei einer Anlage spielt auch der Zeitraum der Geldanlage eine Rolle. Ein Investor, der bereit ist, Geld über einen langen Zeitraum anzulegen, nimmt in Kauf, während dieser Zeit nicht über sein Geld verfügen zu können. Damit setzt er sich der Unsicherheit über zukünftige Entwicklungen aus, die sein Geld betreffen. Gemeint ist hier insbesondere die Veränderung vom Preisniveau sowie in diesem Zusammenhang vor allem ein Anstieg vom Preisniveau. Weiterhin der damit verbundene Verlust der Kaufkraft.

Vereinheitlichung der Kapitalanlagen

Die Kapitalanlage, die in gewisser Hinsicht standardisiert sind, sind ausgesprochen liquide. Während Assets, die keine Vereinheitlichung aufweisen nur beschränkt liquide sind. Die Vereinheitlichung bewirkt, dass sehr viele Anleger über Assets verfügen, die sich direkt miteinander vergleichen lassen. Dadurch wächst die Wahrscheinlichkeit, dass genau zu dem Zeitpunkt, zu dem ein Investor seine Anlage verkaufen will, ein anderer zum Kauf bereit ist.

Nicht standardisierte Assets zeichnen sich dagegen durch ihre zum Teil höchst individuellen Merkmale aus, z. B. ein Bungalow mit Tennisplatz auf einer Nordseeinsel. Das kann dann dazu führen, dass man lange nach einem Käufer sucht. Damit auch lange auf eine Umwandlung der Anlage in Geld warten muss.

Die Investoren und die Rendite

Investoren, die zum Zeitpunkt der Geldanlage vermuten, dass das in den Assets gebundene Geld in Zukunft unvorhergesehen benötigt werden könnte, wählen liquide Alternativen für die Anlagen. Dafür nehmen sie eine reduzierte Rendite in Kauf. Anleger dagegen, die einen ungeplanten Geldbedarf für die Anlagedauer ausschließen können, entscheiden sich eher für wenig liquide oder standardisierte, langfristige Alternativen, denn diese versprechen eine höhere Rendite. Eine verhältnismäßig hohe Rendite kann nur der Investor erwarten, der bereit ist, ein gewisses Risiko zu tragen. Während eine sehr liquide Anlage für den Investor eine entsprechend geringere Rendite bedeutet.

Weitere Informationen

Diese Informationen könnten Sie ebenfalls interessieren:

- Eine weitere Möglichkeit die Liquidität zu erhöhen besteht ebenfalls im Forderungsmanagement oder Factoring, durch Verkauf der Forderungen an einen Factor.