Hier lernen Sie mehr zur Vorfälligkeitsentschädigung beim Kredit oder Darlehen, wann man diese in Rechnung stellen darf und wann nicht. Wie diese zu berechnen ist und auf was es bei der Sondertilgung ankommt.

Weiterhin erhalten Sie Infos, wie Sie den Kredit bzw. das Darlehen vorzeitig ablösen können unter Berücksichtigung der Vorfälligkeitszinsen.

Inhalt

Kredit vorzeitig ablösen

Wer sich für den Kauf einer Wohnung oder eines Hauses entscheidet, der geht in der Regel davon aus, dass er damit eine Entscheidung auf Lebenszeit getroffen hat. Schlussendlich will der Käufer in seinen eigenen vier Wänden alt werden und sich weiterhin an der Tatsache erfreuen im Rentenalter keinen Kredit mehr bedienen zu müssen.

Schlussendlich belegen diverse Statistiken, dass Menschen, die sich für ein Eigenheim entschieden haben, im Alter vermögender sind. Dies liegt daran, dass sie keine hohe Mietvorschreibung zahlen müssen. Doch in vielen Fällen laufen die Dinge leider anders: Immer wieder müssen Immobilienkäufer vorzeitig aus dem Kredit aussteigen, weil sie sich einerseits mit der Finanzierung übernommen haben.

Gründe für die vorzeitige Kündigung

Dies kann z. B. eine Scheidung oder ein Jobwechsel, der einen Umzug erfordert, sein. Die in weiterer Folge dazu führen, dass das Haus entweder zu verkaufen ist oder man den Kredit nicht mehr bedienen kann. Will der Kreditnehmer aus dem Vertrag aussteigen bzw. diesen ablösen, so wird er relativ schnell feststellen, dass dieses Vorhaben kompliziert ist und zudem auch recht teuer werden kann. Es gibt aber auch Fälle, in denen man gar keine Vorfälligkeitsentschädigung berechnet, sodass man keine Mehrkosten befürchten muss.

Vorfälligkeitsentschädigung

Entscheidet sich der potentielle Haus- oder Wohnungsbesitzer für eine Immobilienfinanzierung, wird er üblicherweise eine langfristige Zinsbindung angeboten bekommen. Ein Vorteil für den Kreditnehmer, er weiß, dass die Zinsen unverändert bleiben, sodass es keine Rolle spielt, wenn der Leitzinssatz in die Höhe schießt. Der Kreditnehmer hat daher die Gewissheit, dass er in den nächsten 10, 15 oder 20 Jahren eine gleichbleibende monatliche Rate bezahlen muss.

Auf der anderen Seite profitiert aber auch die Bank: Der Geldgeber weiß, dass er mit dem Kreditnehmer rechnen kann. Die Bank erhält monatliche Raten und weiß bereits am ersten Tag, wie viel sie an dem Kreditnehmer verdienen wird. Würde der Kreditnehmer aber vorzeitig aus dem Vertrag aussteigen wollen, muss die Bank einen finanziellen Schaden verbuchen, da nicht alle Zahlungen erfolgen werden.

Ordentliche Kündigung

Haben sich z. B. beide Seiten für eine zehnjährige Zinsbindungsfrist entschieden, wobei der Kreditnehmer nach sechs Jahren aus dem Vertrag aussteigen will, entgehen der Bank daher 48 Monatsraten. Somit am Ende Geld, mit dem die Bank bereits schon fix gerechnet hat. Aus diesem Grund kann die Bank die sogenannte Vorfälligkeitsentschädigung geltend machen. Jedoch nur dann, wenn der Kredit von Seiten des Kreditnehmers gekündigt ist.

Außerordentliche Kündigung durch die Bank

Kommt es zu einer außerordentlichen Kündigung durch die Bank, darf diese in weiterer Folge keine Vorfälligkeitsentschädigung in Rechnung stellen (siehe hierzu auch das Urteil des BGH vom 19. Januar 2016, Az. XI ZR 103/15). Kündigt die Bank also den Kredit, da der Kreditnehmer die Raten nicht mehr bezahlt, darf sie nur die offene Restschuld in Rechnung stellen, jedoch keine zusätzliche Vorfälligkeitsentschädigung vorschreiben.

Vorfälligkeitsentschädigung bei diesen Gründen

Es gibt aber auch noch andere Fälle, in denen die Bank keine Vorfälligkeitsentschädigung in Rechnung stellen darf. So nach Ablauf einer zehnjährigen Frist oder bei einer fehlerhaften Widerrufsbelehrung.

Ablauf der zehnjährigen Frist

Auch dann, wenn die Finanzierung mit einer 15- oder gar 20-jährigen Zinsbindung abgeschlossen wurde, kann der Kreditnehmer, unter Berücksichtigung einer zehnjährigen Frist, den Vertrag kündigen. Das Gesetz, genauer gesagt § 489 Abs. 1 Nr. 2 BGB, sieht vor, dass die Bank nach einer zehnjährigen Frist keine Vorfälligkeitsentschädigung berechnen darf, auch dann, wenn die Zinsbindung für einen noch längeren Zeitraum vereinbart wurde.

Dabei gilt der Stichtag, an dem der Kreditnehmer das gesamte Darlehen ausbezahlt bekommen hat. Wobei noch weitere sechs Monate, die reguläre Kündigungsfrist, berücksichtigt sein muss, sodass der Kredit frühestens nach zehn Jahren und sechs Monaten abgelöst sein kann.

Fehlerhafte Widerrufsbelehrung

Eine weitere Möglichkeit stellt die fehlerhafte Widerrufsbelehrung dar. Zahlreiche Banken haben in den letzten zehn Jahren fehlerhafte Widerrufsbelehrungen verwendet. Liegt ein derartiger Fehler vor, so kann der Kreditnehmer den Vertrag jederzeit widerrufen. Auch hier darf keine Vorfälligkeitsentschädigung in Rechnung gestellt sein.

Zu beachten ist, dass die Banken derartige fehlerhafte Belehrungen nicht eingestehen wollen. Der Kreditnehmer könnte hier einen Spezialisten kontaktieren, der ihm zur Seite steht. Sie sollten die Widerrufsbelehrung im Vorfeld auf ihre Richtigkeit kontrollieren. Kommt die prüfende Stelle zum Ergebnis, dass eine fehlerhafte Widerrufsbelehrung vorliegt, können weitere Schritte gesetzt werden.

Unterschied Altverträge und Neuverträge

Hierbei gilt es zusätzlich zu beachten, dass Altverträge vor dem 11.06.2010 nicht mehr wegen der fehlerhaften Widerrufsbelehrung belangt werden können. Diese Frist am 21.06.2016 abgelaufen. Neuverträge nach dem 10.06.2010 können noch widerrufen werden, sofern die Widerrufsbelehrung als falsch angesehen wird. Wie oben schon erwähnt sollten Sie bei dieser komplizierten und rechtlichen Sachlage eine Finanzexperten oder Fachanwalt kontaktieren

Zinsbindungsfrist ist verpflichtend

Befindet sich der Kreditnehmer in der sog. Zinsbindungsfrist, kann er die Finanzierung nicht kündigen. Jedoch hat er das Recht auf eine Sonderkündigung, sofern er seine Immobilie verkaufen muss.

Kündigungsfristen und die Vorfälligkeitsentschädigung

Die Kündigungsfrist beläuft sich auf sechs Monate. Die Bank hat zudem, geregelt in § 490 Abs. 2 Satz 3 BGB, das Recht auf eine Vorfälligkeitsentschädigung.

Zu beachten ist, dass die Berechnung aber nicht im Gesetz zu finden ist. Es gibt aber bereits eine Rechtsprechung, die sich mit den Leitlinien befasst hat. In weiterer Folge sind die Leitlinien auch bereits in einem weiteren Urteil bestätigt (Urteil des BGH vom 1. Juli 1997, Az. XI ZR 197/96 und Az. ZR 267/96).

Auch wenn in den Urteilen der Rahmen der Berechnung zu finden ist, so haben die Banken noch einen recht umfangreichen Spielraum für die Gestaltung. Das ist mitunter auch die Problematik bei der Berechnung, sodass sich viele Kreditnehmer unsicher fühlen, wenn sie die Höhe der Vorfälligkeitsentschädigung vorgelegt bekommen.

Baufinanzierung oder Ratenkredit

Zu beachten ist, dass die Berechnung nur dann kompliziert ist, wenn es sich um eine Baufinanzierung handelt. Handelt es sich um einen Ratenkredit, gibt es kaum Schwierigkeiten bei der Berechnung, da die Bank gerade einmal 1,0 Prozent der noch offenen Restschuld in Rechnung stellen darf.

Vorfälligkeitsentschädigung berechnen

Die Vorfälligkeitsentschädigung setzt sich aus zwei Komponenten zusammen:

Einerseits muss der Kreditnehmer für den entstandenen Schaden der Bank aufkommen, andererseits ist die Bank auch an der Tatsache interessiert, die zukünftigen Gewinnverluste zu begleichen. Die Banken sprechen aber auch immer wieder von einem Refinanzierungsschaden und einem Margenschaden.

Sind beide Schäden addiert, ergibt sich am Ende die Summe der Vorfälligkeitsentschädigung. Des Weiteren gibt es noch zwei Formen der Berechnung, die ebenfalls im Vorfeld berücksichtigt sein müssen. Einerseits gibt es die aktiv-aktiv-Methode, andererseits die sogenannte aktiv-passiv-Methode.

Aktiv-Aktiv-Methode

Bei der Aktiv-Aktiv-Methode werden der Verlust und der verlorene Gewinn berechnet, sofern die Bank die Restschuld aktiv auf den Markt bringt und eine neue Finanzierung gewährt.

Aktiv-Passiv-Methode

Folgt man der Aktiv-Passiv-Methode, so ist das wiedererlangte Geld am Kapitalmarkt angelegt. Etwa in sog. Hypothekenpfandbriefe. Je nachdem, welche Methode Anwendung findet, müssen verschiedene Zinssätze berücksichtigt sein, die in weiterer Folge einen Einfluss auf die Summe der Vorfälligkeitsentschädigung haben. Vorwiegend entscheiden sich die Banken aber für die Aktiv-Passiv-Methode, da hier eine höhere Summe verlangt werden kann.

Kann der Kreditnehmer aber beweisen, dass die Bank zwar die Aktiv-Passiv-Methode zur Berechnung herangezogen hat, jedoch tatsächlich die Aktiv-Aktiv-Methode wählte, kann er gegen die Berechnung der Bank vorgehen. Ein Beispiel für die Berechnung der beiden Methoden finden Sie hier. Zu beachten ist, dass die Gegenbeweise aber nur sehr schwer zu erbringen sind. Hier benötigen die Kreditnehmer einen Experten, der mitunter die Tricks der Geldgeber kennt.

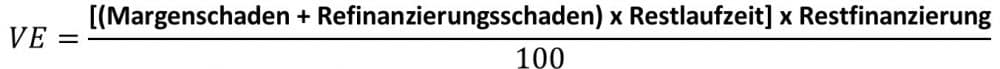

Vereinfachte Formel zum Berechnen der Vorfälligkeitsentschädigung

Mit dieser vereinfachten Formel können Sie eine grobe Einschätzung der Vorfälligkeitsentschädigung berechnen. In der Praxis ist diese Berechnung jedoch wesentlich komplexer, da noch weitere Faktoren Berücksichtigung finden.

Vorfälligkeitsrechner finden

Jedoch kann die Berechnung der Vorfälligkeitsentschädigung wesentlich komplizierter zu berechnen sein. Dazu können Sie den Vorfälligkeitsrechner von Dr. Klein bestens nutzen.

Recht auf Sondertilgung?

Zu beachten sind etwaige Sondertilgungen, die vom Kreditnehmer bereits bezahlt sind oder mitunter theoretisch möglich wären, wobei der Kreditnehmer keine Sondertilgungen geleistet hat.

In der Regel sind die Sondertilgungsrechte vertraglich vereinbart. Zu beachten ist, dass die Rechte zur Sondertilgung aber kein fester Bestandteil eines Vertrages sein müssen. Hat der Kreditnehmer laut Vertrag einmal im Jahr die Möglichkeit, dass er eine größere Summe zurück bezahlen kann, besteht das Recht auf Sondertilgung. Im Vertrag wird mitunter auch geregelt, wie hoch die Sondertilgung sein darf. Die Tilgung muss, wenn die Bank die Vorfälligkeitsentschädigung berechnet, unbedingt berücksichtigt werden.

Da die Banken aber gerne diesen Passus ignorieren, fallen oft zu hohe Summen für die Vorfälligkeitsentschädigung an. Aus diesem Grund ist es wichtig, dass der Kreditnehmer die Summe überprüfen lässt, sodass er am Ende sicher sein kann, keinen zu hohen Betrag bezahlen zu müssen.

Experten für Finanzierungen kontaktieren

Im Internet finden sich sogenannte Vorfälligkeitsrechner, die dem Kreditnehmer am Ende einen Überblick verschaffen sollen, mit welcher Summe er rechnen muss. Mitunter werden derartige Rechner auch gerne herangezogen, damit die bereits berechnete Summe überprüft werden kann.

Diese Rechner stellen zwar in vielen Fällen eine Hilfe dar, eignen sich aber nicht immer. Vor allem dann, wenn etwaige Sondertilgungen geleistet wurden oder das Recht auf Sondertilgung besteht, können die Summen abweichen, sodass der Kreditnehmer verunsichert wird. Aus diesem Grund ist es ratsam, wenn der Kreditnehmer einen Experten kontaktiert, den Vertrag vorlegt und mitunter mögliche Optionen bespricht, wie das weitere Vorgehen auszusehen hat.

Auch Verbraucherschützer empfehlen die Kontaktaufnahme mit Experten, da diese die etwaigen Tipps und Tricks kennen, damit am Ende keine zu hohe Vorfälligkeitsentschädigung bezahlt werden muss.

Weitere Informationen

Diese Informationen könnten Sie ebenfalls interessieren:

- Das Kredit Ablöseschreiben downloaden und weiter bearbeiten.